香港沙盒监管并非散户天堂

奇点咨询 Nov 02, 2018 21:57

香港沙盒监管并非散户天堂

1月1日,香港证监会主席欧达礼在InvestHK会议上发表讲话,重点阐述了对加密货币交易所和加密货币基金的监管思路,随后香港证监会发布了相关监管文件,各路区块链媒体纷纷报道,弹冠相庆,认为香港从此步入了加密港的时代,但我们始终认为,魔鬼在细节里,如果只看表面新闻,无法抓住香港新监管精神的关键。鉴于香港证监会的中文类同“天书”,我们将以“讲人话”的方式概括香港的新监管政策精神,以飨读者。

概述:我们认为,香港证监会的新监管框架,基本明确了合规交易所和基金仅服务专业投资者的架构,未来可能形成高净值人士将资金交给专业机构管理,专业机构和少量高净值人士在合规交易所交易的格局,机构化的时代正在快速到来。

1.在香港经营的加密货币交易所,如果只交易非证券非期 货品种,意味着证监会管不着,因此也就不受证监会监 管,也就不需要任何牌照;证监会明确点名比特币(BTC) 和以太币(ETH)不在证监会监管范围内(香港目前并没有比 特币或以太币的期货),因此如果交易所只交易比特 币(BTC)和以太币(ETH),应该是不需要牌照,也不需要进 沙盒了;但证监会也认为有“许多”代币既非证券也非期 货,因此我们可以大胆猜测,不受证监会监管的代币肯定 不止比特币(BTC)和以太币(ETH),也许至少还可以包括比 特币现金(BCH)、以太经典(ETC)等;

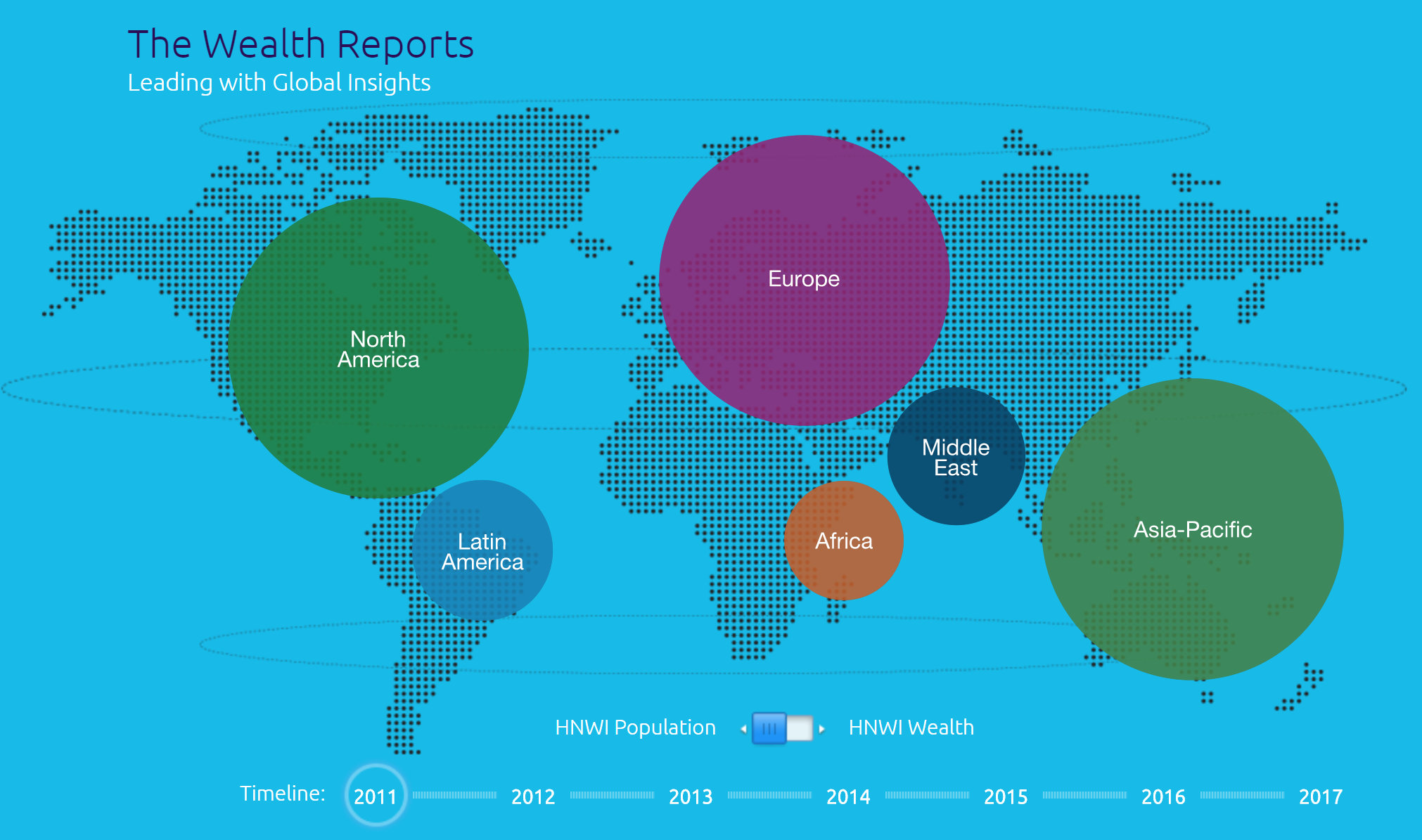

2.只要经营了属于证券或期货的代币品种,加密货币交易所如果希望合规,就要申请进入证监会设立的监管沙盒;该沙盒的监管标准相当高,按证监会原话就是“不能低于黑池交易平台”的监管标准。根据有关资料介绍,2015年12月1日起,香港证监会出台了一系列新规定禁止个人投资者进行黑池交易。公开数据显示,目前香港有16个持牌黑池平台,主要为券商或银行的内部交易系统,其中的客户买卖盘会先经该行内部的黑池配对,才会传送至交易市场。根据联交所数据,截至去年9月,黑池交易的成交额达到208.2亿港元,占香港证券市场整体约1.3%。某业内知名人士表示未来黑池交易占港股成交额的占比将维持在2%左右。欧洲算法交易公司预计,随着MiFID 2的生效,欧洲股票市场的黑池交易将变得像美国一样重要。目前美国1/3的股票交易是黑池交易,而欧洲至多只有10%。因此,进入沙盒监管的加密货币交易所将只能服务于专业投资者。我们对于专业投资者的理解就是合格的机构投资人和高净值人士。在美国,高净值人士的定义是年收入超过20万美元或可投资资产超过100万美元,符合这个标准的人数占到美国总人口的2%左右。但实际上,即使只做高净值人士的生意也不差,因为全球高净值人士资产高达70万亿美元,且亚太(21.6万亿美元)和北美(19.8万亿美元)是最富有的区域。但如果只针对专业投资人,加密货币交易所的运营方式就要发生很大变化,与以前主要针对散户的方式会截然不同;

3.进入沙盒的加密货币交易所不可以再有自营盘。证监会表示,部分全球最大的虚拟资产交易平台被看来在香港经营,但却不属于证监会及任何其他监管机构的监管范围,这似乎是在点名全球第二大交易所Bitfinex。证监会特别提到,许多加密货币交易所存在自营盘,这与客户利益存在利益冲突。我们在对全球许多交易所的脱水交易量分析后发现,相当多的交易所实际上交易量注水严重,手续费根本不足以维持平台运作,但又不可能收取大量上币费,因此这些交易所的唯一盈利手段只能是靠自营盘;

4.沙盒监管会分成两个阶段,第一阶段,证监会先了解加密货币交易所的运作方式;第二阶段,当证监会完成了解后,会提出进一步的监管要求,例如托管、会计核算、审计、安全、廉洁、利益冲突、KYC、反洗钱等,一旦满足,即考虑对交易所颁发牌照,纳入合规经营的轨道;

5.加密货币基金如果只投资于比特币(BTC)、以太币(ETH)等不受监管的品种,则不受证监会监管,亦无须申请9号牌(资产管理牌照);但如果还投资于其他或者是证券或者是期货的品种,则需要向证监会报备并申请9号牌;尽管存在此类监管豁免,我们认为专业的管理人仍可能选择申请9号牌,因为持牌人会得到市场更多的信任;

6.如果经营母基金(FOF),即使该母基金投资一系列只投资比特币(BTC)、以太币(ETH)等不受监管品种的基金,该母基金管理人也须申请9号牌;

7.现有持9号牌,或按要求须申请9号牌的机构,如果已经投资、或打算投资加密货币,即便只投资于比特币(BTC)、以太币(ETH)等不受监管的品种,也需要向证监会报备,证监会将以额外规则进行监管;但如果仅以管理资产10%以下的比例投资比特币(BTC)、以太币(ETH)等不受监管品种,则可以豁免报备和特别监管;这里要注意,投资于比特币(BTC)、以太币(ETH)等不受监管品种的虚拟资产价值超过了10%,则需要向证监会报备,如果不希望报备,则必须马上卖出,将相关仓位降低到管理资产的10%以内;

8.任何在香港分销加密货币基金(无论是投资于监管品种还是非监管品种)的行为,都必须申请1号牌(证券交易牌照);

9.受证监会监管的涉加密货币基金,只能对专业投资者出售;

10.证监会对于涉及加密货币投资的9号牌持有人和申请人会施加额外监管规则,具体如下:

a.投资者类别(只能是专业投资人)及向投资者作出披露;

b.资产保障(冷储存及安全保障问题,证监会会进行深入考察,包括一旦资产被盗的补偿机制等问题)

c.投资组合的估值(净值计算难度不小,应该本着谨慎原则,特别是对于证监会特别提到的ICO小币种,如何估值是个难题,也是证监会的重点关注事项,我们认为需要给予合理的流动性折价)

d.风险管理(投资于各种加密货币资产应该有一定的比例上限,以分散风险,并且要做压力测试,另外还包括反欺诈、反市场操纵、廉洁、交易所的财务状况和保险等)

e.审计

f.速动资金(不能低于300万港元)

g.未来根据形势变化的新指引(加密货币行业变化极快,证监会目前也未必清楚合适的监管方式,只能根据形势不断更新监管规则)

Image source: Shutterstock

.jpg)